光伏行业近日掀起一波扩产潮,引发市场对于光伏产能过剩隐忧的思考。

6月6日晚间,光伏巨头隆基绿能和通威股份两大光伏龙头企业,不约而同发布超百亿级扩产公告。

单晶硅龙头隆基绿能公告称,与西安经济技术开发区管理委员会签订《年产20GW单晶硅棒、24GW单晶电池及配套项目投资合作协议》。项目预计总投资额约125亿元,项目总体规划分为三期,其中一期为年产20GW单晶硅棒项目、12GW单晶电池项目;二期为年产12GW单晶电池项目;三期为预留扩产和配套产业链项目;同时配套建设隆基全球创新中心项目。

硅料龙头通威股份也公布了一份总投资额约105亿元的扩产计划,通威股份全资子公司通威太阳能科技有限公司拟与成都市双流区人民政府签署《太阳能光伏产业项目投资合作协议》,就公司在成都市双流区投资建设年产25GW太阳能电池暨20GW光伏组件项目达成合作。

公告显示,项目共分两期建设,一期为年产25GW电池项目,预计固定资产投资75亿元,预计将于2024年内建成投产;二期为年产20GW组件项目,预计固定资产投资30亿元,预计将于2025年内建成投产。

根据通威股份规划,2023年底公司高纯晶硅产能将超过38万吨,太阳能电池产能达到80GW-100GW,组件产能达到80GW。

产能过剩日渐显现

今年开始光伏产能过剩问题已逐渐显现。彭博新能源财经年初预测曾指出,今年至少有三家中型制造商可能走向破产。

据不完全统计,2022年美国、欧盟、印度等经济体规划的制造业新增产能已超过50GW,覆盖多晶硅、硅片、电池片、组件、支架等产业链环节,形成对我国光伏产业的潜在挑战。在国际竞争形势下,到2027年可能会使中国光伏产品的全球市场占有率下降。

随着光伏产能过剩问题的出现,随之而来的是产业链大幅降价。据中国有色金属工业协会硅业分会5月31日发布数据显示,硅料价格已连续12周延续下行趋势,连续四周降价幅度超过10%。

由于新增产能持续释放,最近几周以来,硅料月度产量仍在不断增加,下游硅片开工率却在下调。硅料价格最近连续跌破15万元/吨、14万元/吨的关口,最新价格已经跌至12万元~13万元/吨。机构预计硅料产能今年将达到210万吨,市场需求却只有110万吨。

近期,隆基绿能、TCL中环等几家光伏龙头企业陆续公布大幅下调硅片价格的消息,这也直接反映了光伏行业产能的严重过剩,光伏市场需求急剧下滑。

隆基绿能在最近的机构调研中也提到,光伏产业链中部分环节已经出现阶段性过剩,叠加越来越多的跨界资本和企业涌入光伏行业,行业竞争日趋激烈。

从当前光伏产业链产能和终端需求对比、产业链价格波动,以及相关企业调研情况来看,光伏行业产能的确是过剩了。在硅料、硅片环节相继降价的背景下,光伏产能过剩和随之展开的价格战已成为业内担忧的问题。

头部企业竞相扩产

一方面是产能过剩的现状,另一方面则是头部企业大手笔扩产的消息。欧美需求不确定的前提下,国内全产业链已经出现过剩,光伏头部企业却在集体扩产。今年以来,光伏行业扩产规模已约千亿。

2月8日,天合光能公告称,拟向不特定对象发行可转换公司债券,募集资金总额不超过88.65亿元,用于年产35GW直拉单晶项目建设及补流还贷。

4月18日,天合光能公告称,拟在淮安经济技术开发区投资建设年产10GW新一代高效电池项目及相关配套辅助设施,项目总投资约50亿元。

5月24日,晶科能源抛出项目总投资约560亿元(含流动资金)的重磅扩产计划:拟在山西转型综改区规划建设垂直一体化大基地项目,包含56GW单晶拉棒、56GW硅片、56GW高效电池和56GW组件一体化产能。

6月5日,晶澳科技公布一体化产能扩建项目,在鄂尔多斯高新区投建年产30GW拉晶、10GW硅片、10GW组件项目,预计投资额60.2亿元。

业内人士表示,由于新产能具备技术和成本双重优势,当规模效应遭遇后发优势,先入局者只能进一步扩大先进产能以提升其市占率。因此,光伏企业争相加入扩产大军,以免被市场淘汰。

据不完全统计,2022年初至2023年4月底,我国光伏产业链规划扩产项目超过460个。巨大的扩产规划基数预示着更大的竞争压力,产业前景不免令人生忧。

一体化布局打通产业链

近几年来,硅料价格涨势凶猛,光伏产业链中下游企业纷纷向上游多晶硅料环节延伸,谋求垂直一体化布局。因此,在扩产过程中,很多光伏头部企业均选择垂直一体化布局打通产业链。当前,光伏产业链包括硅片在内的各个环节都在扩产。

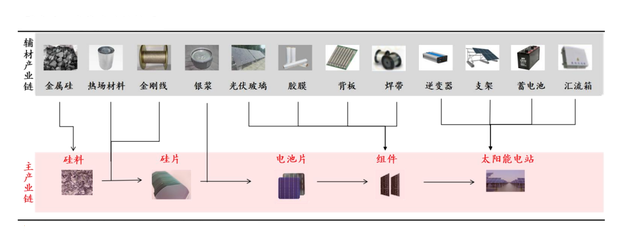

整个光伏产业链从上游到下游主要包括以下五大环节:硅料——硅片——电池片——组件——太阳能电站。

图片来源:东亚前海证券研报

术业有专攻,专注于发展其中某个环节,将其做精做细难道不好吗?光伏企业为何如此青睐于布局垂直一体化呢?

众所周知,降本增效、提升竞争力是光伏企业追求的发展目标之一。

政策指引也在不断趋同于产业规律。去年发布的相关通知提出促进光伏产业链协同健康发展:

2022年8月24日,工信部办公厅、国家市场监管总局办公厅、国家能源局综合司三部门发布《三部门关于促进光伏产业链供应链协同发展的通知》,提出三部门要有效利用国内光伏大市场,引导产业链上下游企业深度对接交流,推进产业提质、降本、增效。

2022年10月28日,国家发展改革委办公厅、国家能源局综合司发布《关于促进光伏产业链健康发展有关事项的通知》,围绕纾解光伏产业链上下游产能、价格堵点等行业痛点提出八项具体措施,其中明确指出要保障多晶硅合理产量,鼓励多晶硅企业合理控制产品价格水平等。

综上,通过垂直一体化布局,企业可以实现产业链利润最大化,同时提高其降本能力与供应链安全。垂直一体化已经成为光伏产业步入2.0时代的关键一步。

结语

在“双碳”目标引领下,我国光伏行业快速发展的同时,产业链产能过剩问题已然凸显。根据中国光伏协会数据,2022年,全国组件产量达到288.7GW,同比增长58.8%。叠加光伏组件各大厂商持续扩增产能,预计未来产量将继续增长,到2023年组件产量将达到433.1GW。

随着光伏行业竞争进一步加剧,全行业大规模产能规划仍将不断抛出。疯狂扩产、产能过剩将给相关企业带来巨大压力,行业洗牌亦将势不可挡。

也有另外一种声音认为,出现适当的产能过剩是正常的,竞争可以刺激企业加大研发、降低成本,进而促进整个行业的进一步发展。

虽然光伏产能过剩带来的这种压力能在一定程度上提升企业的整体产能布局,倒逼其进行技术升级,但也会在某个节点变成压垮中小企业的最后一根稻草。对于一些资金薄弱、技术相对落后的企业而言,产能过剩将削弱其抗风险能力。

针对光伏企业争相扩产的现状,中国光伏行业协会名誉理事长王勃华近日呼吁:希望各位光伏业界同仁,面对当前热度极高的投资扩产,一定要保持理性、谨慎,要把技术创新放在发展的第一位,坚持全行业在技术上的协同创新,不断加大技术研发投入,进一步加快创新速度,严把产品质量关,这是企业发展的核心竞争力,也是行业可持续发展的根本。